暗号通貨

Cryptocurrency

☆ 暗号通貨(cryptocurrency)、 暗号-通貨、またはcrypto[a]は、政府や銀行などの中央当局に支持や維持を依存しない、コンピュータネットワークを介して交換媒体として機能する ように設計されたデジタル通貨である。 個々のコインの所有記録はデジタル台帳に保存され、この台帳は強力な暗号技術を使用したコンピュータ化されたデータベースであり、取引記録の保護、追加コ インの生成の制御、コインの所有権移転の検証を行う。作成された多くのカジブル・ブロックチェーン・トークンを表すようになった用語にもかかわらず、暗号 通貨は伝統的な意味での通貨とはみなされておらず、様々な法域で商品、証券、通貨としての分類を含む様々な法的扱いが適用されている。暗号通貨は、実務 上、一般的に別個の資産クラスと見なされている。暗号スキームの中には、暗号通貨を維持するためにバリデータを使用するものもある。プルーフ・オブ・ス テーク・モデルでは、所有者はトークンを担保として差し出す。その見返りとして、出資額に比例したトークンに対する権限を得る。一般に、トークンのステー クホルダーは、ネットワーク手数料や新たに鋳造されたトークン、またはその他の報酬メカニズムを通じて、時間の経過とともにトークンの所有権を追加で取得 する。

| A cryptocurrency,

crypto-currency, or crypto[a] is a digital currency designed to work as

a medium of exchange through a computer network that is not reliant on

any central authority, such as a government or bank, to uphold or

maintain it.[2] Individual coin ownership records are stored in a digital ledger, which is a computerized database using strong cryptography to secure transaction records, control the creation of additional coins, and verify the transfer of coin ownership.[3][4][5] Despite the term that has come to describe many of the fungible blockchain tokens that have been created, cryptocurrencies are not considered to be currencies in the traditional sense, and varying legal treatments have been applied to them in various jurisdicitons, including classification as commodities, securities, and currencies. Cryptocurrencies are generally viewed as a distinct asset class in practice.[6][7][8] Some crypto schemes use validators to maintain the cryptocurrency. In a proof-of-stake model, owners put up their tokens as collateral. In return, they get authority over the token in proportion to the amount they stake. Generally, these token stakers get additional ownership in the token over time via network fees, newly minted tokens, or other such reward mechanisms.[9] Cryptocurrency does not exist in physical form (like paper money) and is typically not issued by a central authority. Cryptocurrencies typically use decentralized control as opposed to a central bank digital currency (CBDC). [10] When a cryptocurrency is minted, created prior to issuance, or issued by a single issuer, it is generally considered centralized. When implemented with decentralized control, each cryptocurrency works through distributed ledger technology, typically a blockchain, that serves as a public financial transaction database.[11] The first cryptocurrency was Bitcoin, which was first released as open-source software in 2009. As of June 2023, there were more than 25,000 other cryptocurrencies in the marketplace, of which more than 40 had a market capitalization exceeding $1 billion.[12] |

暗号通貨(cryptocurrency)、暗号-通貨、またはcrypto[a]は、政府や銀行などの中

央当局に支持や維持を依存しない、コンピュータネットワークを介して交換媒体として機能するように設計されたデジタル通貨である[2]。 個々のコインの所有記録はデジタル台帳に保存され、この台帳は強力な暗号技術を使用したコンピュータ化されたデータベースであり、取引記録の保護、追加コ インの生成の制御、コインの所有権移転の検証を行う[3][4][5]。作成された多くのカジブル・ブロックチェーン・トークンを表すようになった用語に もかかわらず、暗号通貨は伝統的な意味での通貨とはみなされておらず、様々な法域で商品、証券、通貨としての分類を含む様々な法的扱いが適用されている。 暗号通貨は、実務上、一般的に別個の資産クラスと見なされている[6][7][8]。暗号スキームの中には、暗号通貨を維持するためにバリデータを使用す るものもある。プルーフ・オブ・ステーク・モデルでは、所有者はトークンを担保として差し出す。その見返りとして、出資額に比例したトークンに対する権限 を得る。一般に、トークンのステークホルダーは、ネットワーク手数料や新たに鋳造されたトークン、またはその他の報酬メカニズムを通じて、時間の経過とと もにトークンの所有権を追加で取得する[9]。 暗号通貨は(紙幣のような)物理的な形では存在せず、一般的に中央当局によって発行されることはない。暗号通貨は通常、中央銀行デジタル通貨(CBDC) とは対照的に、分散型制御を使用している。[10] 暗号通貨が鋳造されたり、発行前に作成されたり、単一の発行者によって発行されたりする場合、それは一般的に中央集権的とみなされる。非中央集権的な制御 で実装された場合、各暗号通貨は分散型台帳技術、典型的にはブロックチェーンを通じて機能し、公開金融取引データベースとして機能する[11]。 最初の暗号通貨はビットコインで、2009年にオープンソースソフトウェアとして初めてリリースされた。2023年6月現在、市場には他にも25,000 以上の暗号通貨が存在し、そのうち40以上の暗号通貨が時価総額10億ドルを超えている[12]。 |

| History See also: History of bitcoin In 1983, American cryptographer David Chaum conceived of a type of cryptographic electronic money called ecash.[13][14] Later, in 1995, he implemented it through Digicash,[15] an early form of cryptographic electronic payments. Digicash required user software in order to withdraw notes from a bank and designate specific encrypted keys before they could be sent to a recipient. This allowed the digital currency to be untraceable by a third party. In 1996, the National Security Agency published a paper entitled How to Make a Mint: The Cryptography of Anonymous Electronic Cash, describing a cryptocurrency system. The paper was first published in an MIT mailing list[16] and later in 1997 in The American Law Review.[17] In 1998, Wei Dai described "b-money," an anonymous, distributed electronic cash system. [18] Shortly thereafter, Nick Szabo described bit gold.[19] Like Bitcoin and other cryptocurrencies that would follow it, BitGold (not to be confused with the later gold-based exchange BitGold) was described as an electronic currency system that required users to complete a proof of work function with solutions being cryptographically put together and published. In January 2009, Bitcoin was created by pseudonymous developer Satoshi Nakamoto. It used SHA-256, a cryptographic hash function, in its proof-of-work scheme.[20][21] In April 2011, Namecoin was created as an attempt at forming a decentralized DNS. In October 2011, Litecoin, was released which used scrypt as its hash function instead of SHA-256. Peercoin, created in August 2012, used a hybrid of proof-of-work and proof-of-stake.[22] See also: Cryptocurrency bubble § History Cryptocurrency has undergone several periods of growth and retraction, including several bubbles and market crashes, such as in 2011, 2013–2014/15, 2017–2018 and 2021–2023.[23][24] On 6 August 2014, the UK announced its Treasury had commissioned a study of cryptocurrencies, and what role, if any, they could play in the UK economy. The study was also to report on whether regulation should be considered.[25] Its final report was published in 2018,[26] and it issued a consultation on cryptoassets and stablecoins in January 2021.[27] In June 2021, El Salvador became the first country to accept Bitcoin as legal tender, after the Legislative Assembly had voted 62–22 to pass a bill submitted by President Nayib Bukele classifying the cryptocurrency as such.[28] In August 2021, Cuba followed with Resolution 215 to recognize and regulate cryptocurrencies such as Bitcoin.[29] In September 2021, the government of China, the single largest market for cryptocurrency, declared all cryptocurrency transactions illegal. This completed a crackdown on cryptocurrency that had previously banned the operation of intermediaries and miners within China.[30] On 15 September 2022, the world's second largest cryptocurrency at that time, Ethereum transitioned its consensus mechanism from proof-of-work (PoW) to proof-of-stake (PoS) in an upgrade process known as "the Merge". According to the Ethereum Founder, the upgrade can cut both Ethereum's energy use and carbon-dioxide emissions by 99.9%.[31] On 11 November 2022, FTX Trading Ltd., a cryptocurrency exchange, which also operated a crypto hedge fund, and had been valued at $18 billion,[32] filed for bankruptcy.[33] The financial impact of the collapse extended beyond the immediate FTX customer base, as reported,[34] while, at a Reuters conference, financial industry executives said that "regulators must step in to protect crypto investors."[35] Technology analyst Avivah Litan commented on the cryptocurrency ecosystem that "everything...needs to improve dramatically in terms of user experience, controls, safety, customer service."[36] |

歴史 こちらもご覧ください: ビットコインの歴史 1983年、アメリカの暗号学者David Chaumはecashと呼ばれる暗号電子マネーの一種を考案した[13][14]。 その後、1995年に彼はDigicashという暗号電子決済の初期の形態[15]でこれを実装した。Digicashは、銀行から紙幣を引き出し、受取 人に送る前に特定の暗号化キーを指定するために、ユーザーソフトウェアを必要とした。これにより、デジタル通貨は第三者によって追跡不可能となった。 1996年、国家安全保障局は『造幣局の作り方』という論文を発表した: The Cryptography of Anonymous Electronic Cash』と題された暗号通貨システムについての論文である。この論文は最初にMITのメーリングリスト[16]で発表され、その後1997年にThe American Law Reviewで発表された[17]。 1998年、Wei Daiは匿名分散型電子キャッシュシステムである「b-money」を説明した[18]。[ビットコインやそれに続く他の暗号通貨と同様に、ビットゴール ド(後に設立された金ベースの取引所BitGoldと混同されないように)は、解決策が暗号的にまとめられ、公開されるプルーフ・オブ・ワーク機能を完了 することをユーザーに要求する電子通貨システムとして説明された[18]。 2009年1月、ビットコインは偽名開発者のサトシ・ナカモトによって作られた。2011年4月、分散型DNSを形成する試みとしてNamecoinが創 設された[20][21]。2011年10月には、SHA-256の代わりにscryptをハッシュ関数として使用したライトコインがリリースされた。 2012年8月に誕生したPeercoinは、プルーフ・オブ・ワークとプルーフ・オブ・ステークをハイブリッドで使用した[22]。 以下も参照: 暗号通貨バブル § 歴史 暗号通貨は、2011年、2013年-2014年/15年、2017年-2018年、2021年-2023年など、いくつかのバブルと市場の暴落を含む、いくつかの成長と後退の時期を経てきた[23][24]。 2014年8月6日、英国は財務省が暗号通貨に関する調査を委託し、英国経済において暗号通貨がどのような役割を果たせるか(もし果たせるのであれば)に ついての調査を行ったと発表した。その最終報告書は2018年に公表され[26]、2021年1月に暗号資産とステーブルコインに関するコンサルテーショ ンを発表した[27]。 2021年6月、エルサルバドルは、ナイブ・ブケレ大統領が提出した暗号通貨を法定通貨に分類する法案を62対22の賛成多数で可決し、法定通貨としてビットコインを受け入れる最初の国となった[28]。 2021年8月、キューバはビットコインなどの暗号通貨を承認し規制する決議215を行った[29]。 2021年9月、暗号通貨の唯一最大の市場である中国政府は、すべての暗号通貨取引を違法と宣言した。これにより、それまで中国国内での仲介業者やマイナーの運営を禁止していた暗号通貨の取り締まりが完了した[30]。 2022年9月15日、当時世界第2位の暗号通貨であったイーサリアムは、「マージ」として知られるアップグレードプロセスにおいて、そのコンセンサスメ カニズムをプルーフ・オブ・ワーク(PoW)からプルーフ・オブ・ステーク(PoS)に移行した。イーサリアム創設者によると、このアップグレードによっ てイーサリアムのエネルギー使用量と二酸化炭素排出量の両方を99.9%削減することができる[31]。 2022年11月11日、暗号通貨取引所であるFTX Trading Ltd、 この破綻の経済的影響は、報道されているようにFTXの直接的な顧客ベースだけにとどまらず[34]、ロイターのカンファレンスでは金融業界の幹部が「暗 号投資家を保護するために規制当局が介入しなければならない。 「35] テクノロジーアナリストのアヴィヴァ・リタンは、暗号通貨のエコシステムについて、「ユーザーエクスペリエンス、コントロール、安全性、カスタマーサービ スなど、すべてが劇的に改善される必要がある」とコメントした[36]。 |

| Formal definition According to Jan Lansky, a cryptocurrency is a system that meets six conditions:[37] The system does not require a central authority; its state is maintained through distributed consensus. The system keeps an overview of cryptocurrency units and their ownership. The system defines whether new cryptocurrency units can be created. If new cryptocurrency units can be created, the system defines the circumstances of their origin and how to determine the ownership of these new units. Ownership of cryptocurrency units can be proved exclusively cryptographically. The system allows transactions to be performed in which ownership of the cryptographic units is changed. A transaction statement can only be issued by an entity proving the current ownership of these units. If two different instructions for changing the ownership of the same cryptographic units are simultaneously entered, the system performs at most one of them. In March 2018, the word cryptocurrency was added to the Merriam-Webster Dictionary.[38] Altcoins Further information: List of cryptocurrencies After the early innovation of Bitcoin in 2008, and the early network effect gained by Bitcoin, tokens, cryptocurrencies, and other digital assets that were not Bitcoin became collectively known during the 2010s as alternative cryptocurrencies,[39][40][41] or "altcoins."[42] Sometimes the term "alt coins" was used,[43][44] or disparagingly, "shitcoins".[45] Paul Vigna of The Wall Street Journal described altcoins in 2020 as "alternative versions of Bitcoin"[46] given its role as the model protocol for cryptocurrency designers. A Polytechnic University of Catalonia thesis in 2021 used a broader description including not only alternative versions of Bitcoin, but every cryptocurrency other than bitcoin. "As of early 2020, there were more than 5,000 cryptocurrencies. Altcoin is the combination of two words "alt" and "coin" and includes all alternatives to Bitcoin."[42]: 14 The logo of Ethereum, the second largest cryptocurrency Altcoins often have underlying differences when compared to Bitcoin. For example, Litecoin aims to process a block every 2.5 minutes, rather than Bitcoin's 10 minutes, which allows Litecoin to confirm transactions faster than Bitcoin.[47] Another example is Ethereum, which has smart contract functionality that allows decentralized applications to be run on its blockchain.[48] Ethereum was the most used blockchain in 2020, according to Bloomberg News.[49] In 2016, it had the largest "following" of any altcoin, according to the New York Times.[50] Significant market price rallies across multiple altcoin markets are often referred to as an "altseason".[51][52] Stablecoins Stablecoins are cryptocurrencies designed to maintain a stable level of purchasing power.[53] Notably, these designs are not foolproof, as a number of stablecoins have crashed or lost their peg. For example, on 11 May 2022, Terra's stablecoin UST fell from $1 to 26 cents.[54][55] The subsequent failure of Terraform Labs resulted in the loss of nearly $40B invested in the Terra and Luna coins.[56] In September 2022, South Korean prosecutors requested the issuance of an Interpol Red Notice against the company's founder, Do Kwon.[57] In Hong Kong, the expected regulatory framework for stablecoins in 2023/24 is being shaped and includes a few considerations.[58] |

正式な定義 ヤン・ランスキーによれば、暗号通貨とは以下の6つの条件を満たすシステムである[37]。 システムは中央当局を必要とせず、その状態は分散コンセンサスによって維持される。 システムが暗号通貨ユニットとその所有者の概要を保持している。 システムは、新しい暗号通貨ユニットを作成できるかどうかを定義する。新しい暗号通貨ユニットを作成できる場合、システムはその出所の状況と、新しいユニットの所有権を決定する方法を定義する。 暗号通貨ユニットの所有権は、もっぱら暗号的に証明することができる。 このシステムでは、暗号ユニットの所有権が変更される取引を行うことができる。取引明細書は、これらのユニットの現在の所有権を証明するエンティティによってのみ発行できる。 同じ暗号ユニットの所有権を変更するための2つの異なる指示が同時に入力された場合、システムはそのうちの最大1つを実行する。 2018年3月、暗号通貨という単語がMerriam-Webster Dictionaryに追加された[38]。 アルトコイン さらなる情報 暗号通貨のリスト 2008年のビットコインの初期の革新と、ビットコインによって得られた初期のネットワーク効果の後、トークン、暗号通貨、およびビットコインではない他 のデジタル資産は、2010年代に代替暗号通貨、[39][40][41]、または「アルトコイン」として総称されるようになった。 「ウォール・ストリート・ジャーナルのポール・ヴィーニャは、2020年にアルトコインを「ビットコインの代替バージョン」と表現した[46]。2021 年のカタルーニャ工科大学の論文では、ビットコインの代替バージョンだけでなく、ビットコイン以外のすべての暗号通貨を含む、より広範な表現が用いられて いる。「2020年初頭の時点で、5,000以上の暗号通貨が存在する。アルトコインは、「alt 」と 「coin 」という2つの単語の組み合わせであり、ビットコインのすべての代替を含む"[42]: 14 第2位の暗号通貨イーサリアムのロゴ アルトコインはビットコインと比較した場合、根本的な違いがあることが多い。例えば、ライトコインはビットコインの10分ではなく、2.5分ごとにブロッ クを処理することを目指しており、これによりライトコインはビットコインよりも早くトランザクションを確認することができる[47]。別の例としては、 イーサリアムがあり、そのブロックチェーン上で分散型アプリケーションを実行できるスマートコントラクト機能を備えている[48]。 複数のアルトコイン市場で市場価格が大幅に上昇することは、しばしば「アルトシーズン」と呼ばれる[51][52]。 ステーブルコイン ステーブルコインは安定した購買力を維持するために設計された暗号通貨である[53]。例えば、2022年5月11日、Terraのステーブルコイン USTは1ドルから26セントまで下落した[54][55]。その後のTerraform Labsの破綻により、TerraとLunaコインに投資された約400億ドルの損失が発生した[56]。 2022年9月、韓国の検察当局は同社の創設者であるDo Kwonに対して国際刑事警察機構(インターポール)のレッドノーティスの発行を要請した[57]。 |

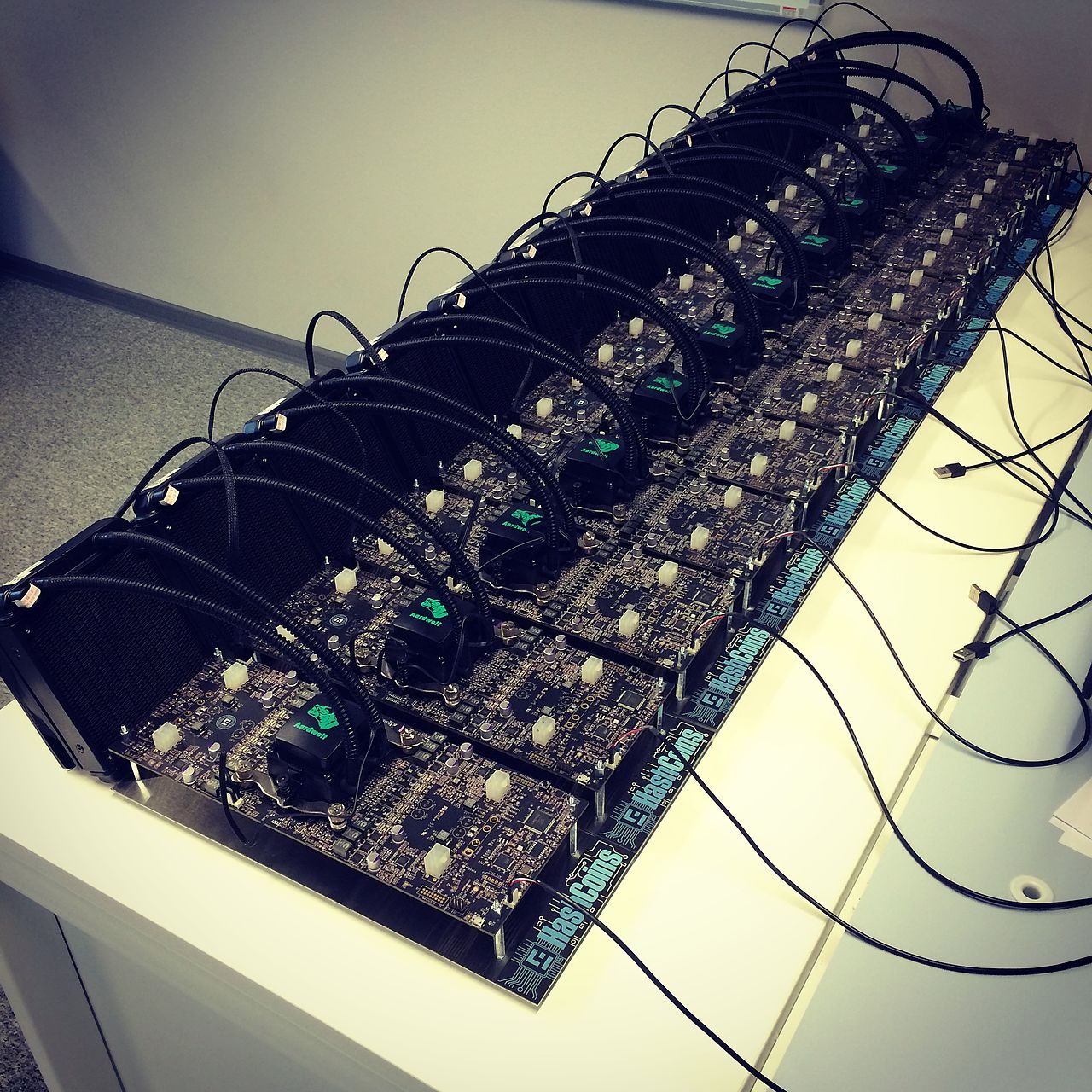

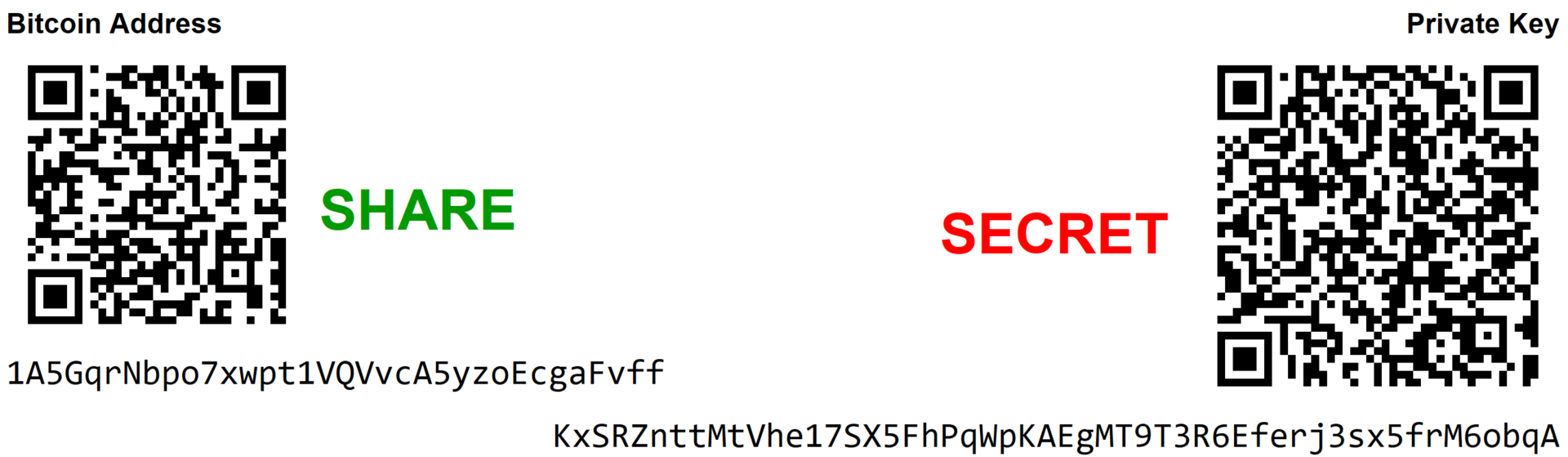

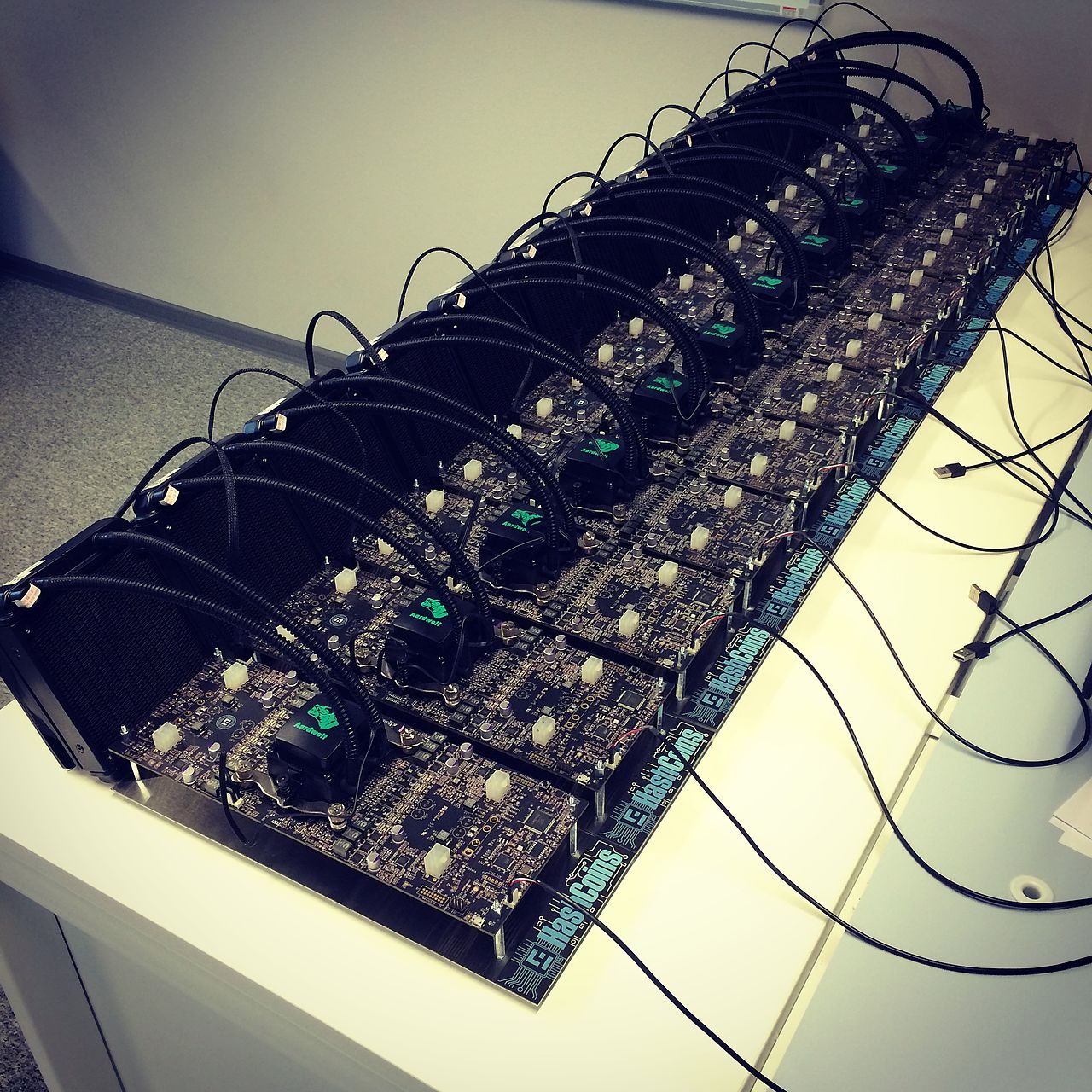

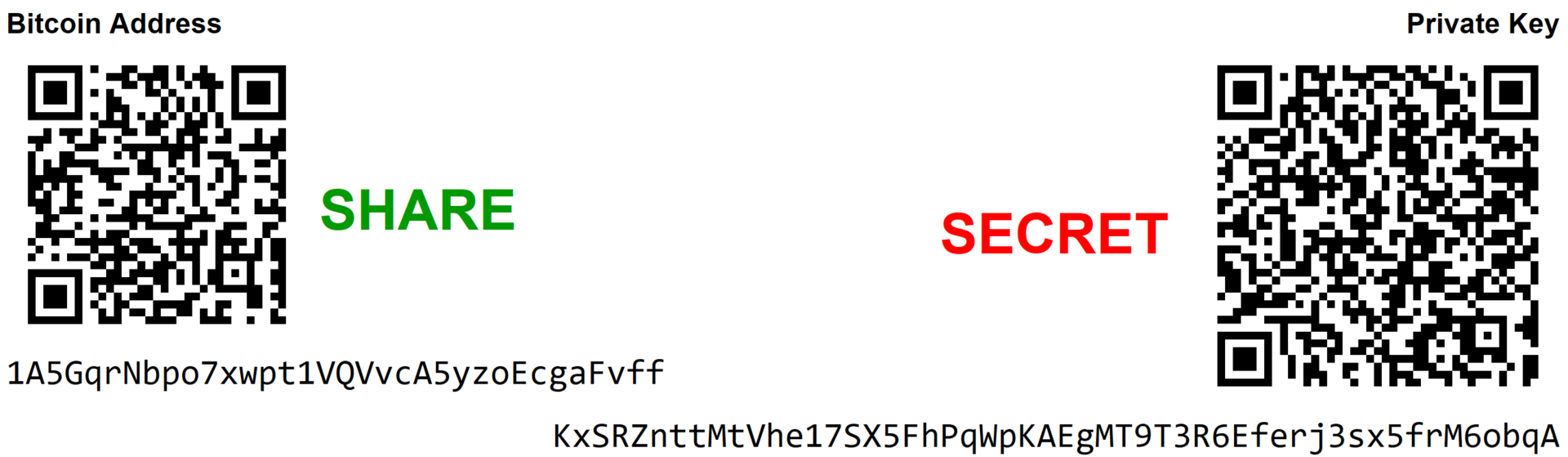

| Architecture This section duplicates the scope of other articles, specifically Blockchain. Please discuss this issue and help introduce a summary style to the section by replacing the section with a link and a summary or by splitting the content into a new article. (August 2022) Cryptocurrency is produced by an entire cryptocurrency system collectively, at a rate which is defined when the system is created and which is publicly stated. In centralized banking and economic systems such as the US Federal Reserve System, corporate boards or governments control the supply of currency.[citation needed] In the case of cryptocurrency, companies or governments cannot produce new units, and have not so far provided backing for other firms, banks or corporate entities which hold asset value measured in it. The underlying technical system upon which cryptocurrencies are based was created by Satoshi Nakamoto.[59] Within a proof-of-work system such as Bitcoin, the safety, integrity and balance of ledgers is maintained by a community of mutually distrustful parties referred to as miners. Miners use their computers to help validate and timestamp transactions, adding them to the ledger in accordance with a particular timestamping scheme.[20] In a proof-of-stake blockchain, transactions are validated by holders of the associated cryptocurrency, sometimes grouped together in stake pools. Most cryptocurrencies are designed to gradually decrease the production of that currency, placing a cap on the total amount of that currency that will ever be in circulation.[60] Compared with ordinary currencies held by financial institutions or kept as cash on hand, cryptocurrencies can be more difficult for seizure by law enforcement.[3] Blockchain Main article: Blockchain The validity of each cryptocurrency's coins is provided by a blockchain. A blockchain is a continuously growing list of records, called blocks, which are linked and secured using cryptography.[59][61] Each block typically contains a hash pointer as a link to a previous block,[61] a timestamp and transaction data.[62] By design, blockchains are inherently resistant to modification of the data. It is "an open, distributed ledger that can record transactions between two parties efficiently and in a verifiable and permanent way".[63] For use as a distributed ledger, a blockchain is typically managed by a peer-to-peer network collectively adhering to a protocol for validating new blocks. Once recorded, the data in any given block cannot be altered retroactively without the alteration of all subsequent blocks, which requires collusion of the network majority. Blockchains are secure by design and are an example of a distributed computing system with high Byzantine fault tolerance. Decentralized consensus has therefore been achieved with a blockchain.[64] Nodes A node is a computer that connects to a cryptocurrency network. The node supports the cryptocurrency's network through either relaying transactions, validation, or hosting a copy of the blockchain. In terms of relaying transactions, each network computer (node) has a copy of the blockchain of the cryptocurrency it supports. When a transaction is made, the node creating the transaction broadcasts details of the transaction using encryption to other nodes throughout the node network so that the transaction (and every other transaction) is known. Node owners are either volunteers, those hosted by the organization or body responsible for developing the cryptocurrency blockchain network technology, or those who are enticed to host a node to receive rewards from hosting the node network.[65] Timestamping Cryptocurrencies use various timestamping schemes to "prove" the validity of transactions added to the blockchain ledger without the need for a trusted third party. The first timestamping scheme invented was the proof-of-work scheme. The most widely used proof-of-work schemes are based on SHA-256 and scrypt.[22] Some other hashing algorithms that are used for proof-of-work include CryptoNote, Blake, SHA-3, and X11. Another method is called the proof-of-stake scheme. Proof-of-stake is a method of securing a cryptocurrency network and achieving distributed consensus through requesting users to show ownership of a certain amount of currency. It is different from proof-of-work systems that run difficult hashing algorithms to validate electronic transactions. The scheme is largely dependent on the coin, and there is currently no standard form of it. Some cryptocurrencies use a combined proof-of-work and proof-of-stake scheme.[22] Mining  Hashcoin mine On a blockchain, mining is the validation of transactions. For this effort, successful miners obtain new cryptocurrency as a reward. The reward decreases transaction fees by creating a complementary incentive to contribute to the processing power of the network. The rate of generating hashes, which validate any transaction, has been increased by the use of specialized machines such as FPGAs and ASICs running complex hashing algorithms like SHA-256 and scrypt.[66] This arms race for cheaper-yet-efficient machines has existed since Bitcoin was introduced in 2009.[66] Mining is measured by hash rate typically in TH/s.[67] With more people entering the world of virtual currency, generating hashes for validation has become more complex over time, forcing miners to invest increasingly large sums of money to improve computing performance. Consequently, the reward for finding a hash has diminished and often does not justify the investment in equipment and cooling facilities (to mitigate the heat the equipment produces), and the electricity required to run them.[68] Popular regions for mining include those with inexpensive electricity, a cold climate, and jurisdictions with clear and conducive regulations. By July 2019, Bitcoin's electricity consumption was estimated to be approximately 7 gigawatts, around 0.2% of the global total, or equivalent to the energy consumed nationally by Switzerland.[69] Some miners pool resources, sharing their processing power over a network to split the reward equally, according to the amount of work they contributed to the probability of finding a block. A "share" is awarded to members of the mining pool who present a valid partial proof-of-work. As of February 2018, the Chinese Government has halted trading of virtual currency, banned initial coin offerings and shut down mining. Many Chinese miners have since relocated to Canada[70] and Texas.[71] One company is operating data centers for mining operations at Canadian oil and gas field sites, due to low gas prices.[72] In June 2018, Hydro Quebec proposed to the provincial government to allocate 500 megawatts of power to crypto companies for mining.[73] According to a February 2018 report from Fortune, Iceland has become a haven for cryptocurrency miners in part because of its cheap electricity.[74] In March 2018, the city of Plattsburgh, New York put an 18-month moratorium on all cryptocurrency mining in an effort to preserve natural resources and the "character and direction" of the city.[75] In 2021, Kazakhstan became the second-biggest crypto-currency mining country, producing 18.1% of the global exahash rate. The country built a compound containing 50,000 computers near Ekibastuz.[76] GPU price rise An increase in cryptocurrency mining increased the demand for graphics cards (GPU) in 2017.[77] The computing power of GPUs makes them well-suited to generating hashes. Popular favorites of cryptocurrency miners such as Nvidia's GTX 1060 and GTX 1070 graphics cards, as well as AMD's RX 570 and RX 580 GPUs, doubled or tripled in price – or were out of stock.[78] A GTX 1070 Ti which was released at a price of $450 sold for as much as $1,100. Another popular card, the GTX 1060 (6 GB model) was released at an MSRP of $250, and sold for almost $500. RX 570 and RX 580 cards from AMD were out of stock for almost a year. Miners regularly buy up the entire stock of new GPU's as soon as they are available.[79] Nvidia has asked retailers to do what they can when it comes to selling GPUs to gamers instead of miners. Boris Böhles, PR manager for Nvidia in the German region, said: "Gamers come first for Nvidia."[80] Mining accelerator chips Numerous companies developed dedicated crypto-mining accelerator chips, capable of price-performance far higher than that of CPU or GPU mining. At one point Intel marketed its own brand of crypto accelerator chip, named Blockscale.[81] Wallets  An example paper printable Bitcoin wallet consisting of one Bitcoin address for receiving and the corresponding private key for spending Main article: Cryptocurrency wallet A cryptocurrency wallet is a means of storing the public and private "keys" (address) or seed which can be used to receive or spend the cryptocurrency.[82] With the private key, it is possible to write in the public ledger, effectively spending the associated cryptocurrency. With the public key, it is possible for others to send currency to the wallet. There exist multiple methods of storing keys or seed in a wallet. These methods range from using paper wallets (which are public, private or seed keys written on paper), to using hardware wallets (which are hardware to store your wallet information), to a digital wallet (which is a computer with a software hosting your wallet information), to hosting your wallet using an exchange where cryptocurrency is traded, or by storing your wallet information on a digital medium such as plaintext.[83] Anonymity Main article: Privacy and blockchain Bitcoin is pseudonymous, rather than anonymous; the cryptocurrency in a wallet is not tied to a person, but rather to one or more specific keys (or "addresses").[84] Thereby, Bitcoin owners are not immediately identifiable, but all transactions are publicly available in the blockchain.[85] Still, cryptocurrency exchanges are often required by law to collect the personal information of their users.[86] Some cryptocurrencies, such as Monero, Zerocoin, Zerocash, and CryptoNote, implement additional measures to increase privacy, such as by using zero-knowledge proofs.[87][88] A recent 2020 study presented different attacks on privacy in cryptocurrencies. The attacks demonstrated how the anonymity techniques are not sufficient safeguards. In order to improve privacy, researchers suggested several different ideas including new cryptographic schemes and mechanisms for hiding the IP address of the source.[89] |

アーキテクチャー このセクションは他の記事、特にブロックチェーンと重複している。この問題について議論し、セクションをリンクと要約に置き換えるか、内容を新しい記事に分割することで、セクションに要約スタイルを導入することに協力してほしい。(2022年8月) 暗号通貨は、暗号通貨システム全体が集合的に、システム構築時に定義され公示されたレートで生産する。米国連邦準備制度のような中央集権的な銀行・経済シ ステムでは、企業理事会や政府が通貨の供給をコントロールしている[要出典]。暗号通貨の場合、企業や政府は新たな単位を生産することができず、その単位 で測定された資産価値を保有する他の企業、銀行、企業体に対して、今のところ裏付けを提供していない。暗号通貨の基礎となる技術システムは、サトシ・ナカ モトによって作られた[59]。 ビットコインのようなプルーフ・オブ・ワーク・システムでは、台帳の安全性、完全性、バランスは、マイナーと呼ばれる相互に不信感を持つ当事者のコミュニ ティによって維持される。マイナーは自分のコンピュータを使用してトランザクションの検証とタイムスタンプを行い、特定のタイムスタンプ方式に従って元帳 に追加する。 ほとんどの暗号通貨は、その通貨の生産量が徐々に減少するように設計されており、流通する通貨の総量に上限が設けられている[60]。 ブロックチェーン 主な記事 ブロックチェーン 各暗号通貨のコインの有効性はブロックチェーンによって提供される。ブロックチェーンは、ブロックと呼ばれる継続的に増加する記録のリストであり、暗号技 術を用いてリンクされ、保護されている[59][61]。各ブロックには通常、前のブロックへのリンクとしてのハッシュポインタ[61]、タイムスタン プ、取引データが含まれる[62]。分散型台帳として使用するために、ブロックチェーンは通常、新しいブロックを検証するためのプロトコルを集団的に遵守 するピアツーピアネットワークによって管理される。一度記録されたブロックのデータは、それ以降のすべてのブロックを変更しない限り、遡って変更すること はできない。 ブロックチェーンは設計上安全であり、高いビザンチン耐障害性を持つ分散コンピューティングシステムの一例である。そのため、ブロックチェーンによって分散型コンセンサスが達成されている[64]。 ノード ノードは暗号通貨ネットワークに接続するコンピュータである。ノードはトランザクションの中継、検証、ブロックチェーンのコピーのホスティングのいずれか を通じて暗号通貨のネットワークをサポートする。トランザクションの中継に関しては、各ネットワークコンピュータ(ノード)は、サポートしている暗号通貨 のブロックチェーンのコピーを持っている。トランザクションが行われると、トランザクションを作成したノードは、暗号化を使用してトランザクションの詳細 をノードネットワーク全体の他のノードにブロードキャストし、トランザクション(および他のすべてのトランザクション)を知ることができるようにする。 ノードの所有者はボランティア、暗号通貨ブロックチェーンネットワーク技術の開発を担当する組織または団体によってホストされる者、またはノードネットワークのホストから報酬を受け取るためにノードをホストするよう誘われる者のいずれかである[65]。 タイムスタンプ 暗号通貨は、ブロックチェーン台帳に追加されたトランザクションの有効性を、信頼できる第三者機関を介さずに「証明」するために、様々なタイムスタンプ方式を使用している。 最初に発明されたタイムスタンプ方式はプルーフ・オブ・ワーク方式である。最も広く使われているプルーフ・オブ・ワーク方式は、SHA-256とscryptに基づいている[22]。 プルーフ・オブ・ワークに使用される他のハッシュアルゴリズムには、CryptoNote、Blake、SHA-3、X11などがある。 もう1つの方法は、プルーフ・オブ・ステーク方式と呼ばれるものである。プルーフ・オブ・ステーク(Proof-of-Stake)とは、暗号通貨ネット ワークを保護し、ユーザーに一定量の通貨の所有権を示すよう要求することで分散型コンセンサスを達成する方法である。電子取引を検証するために難しいハッ シュアルゴリズムを実行するプルーフ・オブ・ワーク・システムとは異なる。この方式はコインによって大きく異なり、現在のところ標準的な方式は存在しな い。一部の暗号通貨は、プルーフ・オブ・ワークとプルーフ・オブ・ステークを組み合わせた方式を採用している[22]。 マイニング  ハッシュコインのマイニング ブロックチェーンでは、マイニングは取引の検証である。この努力に対して、成功したマイナーは報酬として新しい暗号通貨を得る。報酬は、ネットワークの処 理能力に貢献する補完的なインセンティブを生み出すことにより、取引手数料を減少させる。あらゆるトランザクションを検証するハッシュの生成速度は、 SHA-256やscryptのような複雑なハッシュアルゴリズムを実行するFPGAやASICのような特殊なマシンの使用によって向上している [66]。このような、より安価で効率的なマシンを求める軍拡競争は、ビットコインが2009年に導入されて以来存在している[66]。 より多くの人々が仮想通貨の世界に参入するにつれ、検証のためのハッシュの生成は時間の経過とともに複雑化し、マイナーはコンピューティング性能を向上さ せるためにますます巨額の投資を余儀なくされている。その結果、ハッシュの発見に対する報酬は減少し、機器や冷却設備(機器が発生する熱を緩和するた め)、およびそれらを稼働させるために必要な電力への投資を正当化できないことが多くなっている[68]。マイニングに人気のある地域には、安価な電力、 寒冷な気候、および明確で助長的な規制のある管轄区域が含まれる。2019年7月までに、ビットコインの電力消費量は約7ギガワットと推定され、世界全体 の約0.2%、またはスイスが全国的に消費するエネルギーに相当する[69]。 一部のマイナーはリソースをプールし、ネットワーク上で処理能力を共有し、ブロックを見つける確率に貢献した作業量に応じて報酬を均等に分配する。シェア」は、有効な部分的プルーフ・オブ・ワークを提示したマイニングプールのメンバーに与えられる。 2018年2月現在、中国政府は仮想通貨の取引を停止し、イニシャル・コイン・オファリングを禁止し、マイニングを停止している。その後、多くの中国人マ イナーがカナダ[70]やテキサスに移転している[71]。ある企業は、ガス価格の低下により、カナダの石油・ガス田の現場でマイニング業務用のデータセ ンターを運営している[72]。2018年6月、ハイドロ・ケベック社は、マイニング用に500メガワットの電力を暗号企業に割り当てることを州政府に提 案した[73]。2018年2月のフォーチュン誌のレポートによると、アイスランドは、その安価な電力もあり、暗号通貨マイナーの避難所となっている [74]。 2018年3月、ニューヨーク州プラッツバーグ市は、天然資源と街の「個性と方向性」を保護するために、すべての暗号通貨マイニングに18ヶ月間のモラト リアムを設けた[75]。 2021年、カザフスタンは、世界のエクサハッシュレートの18.1%を生産し、2番目に大きな暗号通貨マイニング国になった。同国はエキバストゥズ近郊 に50,000台のコンピュータを含む施設を建設した[76]。 GPU価格の上昇 暗号通貨マイニングの増加により、2017年にはグラフィックカード(GPU)の需要が増加した[77]。GPUの計算能力は、ハッシュの生成に適してい る。NvidiaのGTX 1060やGTX 1070グラフィックスカード、AMDのRX 570やRX 580 GPUなど、暗号通貨採掘者に人気のある製品は、価格が2倍から3倍に跳ね上がり、品切れになった。 750ドルで発売されたGTX 1070 Tiは、1,100ドルもの価格で販売された[78]。別の人気カードであるGTX 1060(6GBモデル)は、希望小売価格250ドルで発売され、ほぼ500ドルで販売された。AMDのRX 570とRX 580カードはほぼ1年間品切れだった。マイナーは定期的に、新しいGPUが入手可能になるとすぐに在庫をすべて買い占める[79]。 Nvidiaは、GPUをマイナーの代わりにゲーマーに販売する場合、できることをするよう小売業者に求めている。Nvidiaのドイツ地域PRマネー ジャーであるBoris Böhles氏は、次のように述べた: 「Nvidiaにとってゲーマーが第一である」[80]。 マイニングアクセラレーターチップ 数多くの企業が暗号マイニング専用のアクセラレータチップを開発し、CPUやGPUマイニングよりもはるかに高い価格性能を実現した。一時期、インテルはBlockscaleと名付けた自社ブランドの暗号アクセラレーターチップを販売していた[81]。 財布  受信用の1つのビットコインアドレスと、支出用の対応する秘密鍵で構成される、紙で印刷可能なビットコインウォレットの例。 主な記事 暗号通貨ウォレット 暗号通貨ウォレットは、暗号通貨を受け取ったり使ったりするために使用できる公開鍵と秘密鍵(アドレス)、またはシードを保管する手段である[82]。秘 密鍵があれば、公開台帳に書き込むことができ、関連する暗号通貨を効果的に使うことができる。公開鍵があれば、他の人がウォレットに通貨を送ることができ る。 鍵やシードをウォレットに保管する方法は複数存在する。これらの方法には、ペーパーウォレット(紙に書かれた公開鍵、秘密鍵、シード鍵)を使用する方法か ら、ハードウェアウォレット(ウォレット情報を保存するハードウェア)を使用する方法、デジタルウォレット(ウォレット情報をホストするソフトウェアを搭 載したコンピュータ)を使用する方法、暗号通貨が取引される取引所を使用してウォレットをホストする方法、平文などのデジタル媒体にウォレット情報を保存 する方法などがある[83]。 匿名性 主な記事 プライバシーとブロックチェーン ビットコインは匿名ではなく仮名であり、ウォレット内の暗号通貨は個人ではなく、1つまたは複数の特定のキー(または「アドレス」)に紐付けられている [84]。これにより、ビットコインの所有者はすぐに特定できないが、すべての取引はブロックチェーンで公開されている[85]。それでも、暗号通貨取引 所は、ユーザーの個人情報を収集するよう法律で義務付けられていることが多い[86]。 Monero、Zerocoin、Zerocash、CryptoNoteなど一部の暗号通貨は、ゼロ知識証明を使用するなど、プライバシーを高めるための追加的な対策を実施している[87][88]。 最近の2020年の研究では、暗号通貨のプライバシーに対するさまざまな攻撃が提示された。この攻撃は、匿名化技術がいかに十分な安全策でないかを実証し た。プライバシーを改善するために、研究者は新しい暗号方式や送信元のIPアドレスを隠すメカニズムなど、いくつかの異なるアイデアを提案した[89]。 |

| Economics See also: Cryptoeconomics Cryptocurrencies are used primarily outside banking and governmental institutions and are exchanged over the Internet. Block rewards Proof-of-work cryptocurrencies, such as Bitcoin, offer block rewards incentives for miners. There has been an implicit belief that whether miners are paid by block rewards or transaction fees does not affect the security of the blockchain, but a study suggests that this may not be the case under certain circumstances.[90] The rewards paid to miners increase the supply of the cryptocurrency. By making sure that verifying transactions is a costly business, the integrity of the network can be preserved as long as benevolent nodes control a majority of computing power. The verification algorithm requires a lot of processing power, and thus electricity in order to make verification costly enough to accurately validate public blockchain. Not only do miners have to factor in the costs associated with expensive equipment necessary to stand a chance of solving a hash problem, they must further consider the significant amount of electrical power in search of the solution. Generally, the block rewards outweigh electricity and equipment costs, but this may not always be the case.[91] The current value, not the long-term value, of the cryptocurrency supports the reward scheme to incentivize miners to engage in costly mining activities.[92] In 2018, Bitcoin's design caused a 1.4% welfare loss compared to an efficient cash system, while a cash system with 2% money growth has a minor 0.003% welfare cost. The main source for this inefficiency is the large mining cost, which is estimated to be US$360 million per year. This translates into users being willing to accept a cash system with an inflation rate of 230% before being better off using Bitcoin as a means of payment. However, the efficiency of the Bitcoin system can be significantly improved by optimizing the rate of coin creation and minimizing transaction fees. Another potential improvement is to eliminate inefficient mining activities by changing the consensus protocol altogether.[93] Transaction fees Transaction fees for cryptocurrency depend mainly on the supply of network capacity at the time, versus the demand from the currency holder for a faster transaction.[citation needed] The currency holder can choose a specific transaction fee, while network entities process transactions in order of highest offered fee to lowest.[citation needed] Cryptocurrency exchanges can simplify the process for currency holders by offering priority alternatives and thereby determine which fee will likely cause the transaction to be processed in the requested time.[citation needed] For Ethereum, transaction fees differ by computational complexity, bandwidth use, and storage needs, while Bitcoin transaction fees differ by transaction size and whether the transaction uses SegWit. In February 2023, the median transaction fee for Ether corresponded to $2.2845,[94] while for Bitcoin it corresponded to $0.659.[95] Some cryptocurrencies have no transaction fees, and instead rely on client-side proof-of-work as the transaction prioritization and anti-spam mechanism.[96][97][98] Exchanges Main article: Cryptocurrency exchange Cryptocurrency exchanges allow customers to trade cryptocurrencies[99] for other assets, such as conventional fiat money, or to trade between different digital currencies. Crypto marketplaces do not guarantee that an investor is completing a purchase or trade at the optimal price. As a result, as of 2020 it was possible to arbitrage to find the difference in price across several markets.[100] Atomic swaps Atomic swaps are a mechanism where one cryptocurrency can be exchanged directly for another cryptocurrency, without the need for a trusted third party such as an exchange.[101] ATMs Bitcoin ATM Jordan Kelley, founder of Robocoin, launched the first Bitcoin ATM in the United States on 20 February 2014. The kiosk installed in Austin, Texas, is similar to bank ATMs but has scanners to read government-issued identification such as a driver's license or a passport to confirm users' identities.[102] Initial coin offerings An initial coin offering (ICO) is a controversial means of raising funds for a new cryptocurrency venture. An ICO may be used by startups with the intention of avoiding regulation. However, securities regulators in many jurisdictions, including in the U.S., and Canada, have indicated that if a coin or token is an "investment contract" (e.g., under the Howey test, i.e., an investment of money with a reasonable expectation of profit based significantly on the entrepreneurial or managerial efforts of others), it is a security and is subject to securities regulation. In an ICO campaign, a percentage of the cryptocurrency (usually in the form of "tokens") is sold to early backers of the project in exchange for legal tender or other cryptocurrencies, often Bitcoin or Ether.[103][104][105] According to PricewaterhouseCoopers, four of the 10 biggest proposed initial coin offerings have used Switzerland as a base, where they are frequently registered as non-profit foundations. The Swiss regulatory agency FINMA stated that it would take a "balanced approach" to ICO projects and would allow "legitimate innovators to navigate the regulatory landscape and so launch their projects in a way consistent with national laws protecting investors and the integrity of the financial system." In response to numerous requests by industry representatives, a legislative ICO working group began to issue legal guidelines in 2018, which are intended to remove uncertainty from cryptocurrency offerings and to establish sustainable business practices.[106] Price trends The market capitalization of a cryptocurrency is calculated by multiplying the price by the number of coins in circulation. The total cryptocurrency market cap has historically been dominated by Bitcoin accounting for at least 50% of the market cap value where altcoins have increased and decreased in market cap value in relation to Bitcoin. Bitcoin's value is largely determined by speculation among other technological limiting factors known as blockchain rewards coded into the architecture technology of Bitcoin itself. The cryptocurrency market cap follows a trend known as the "halving", which is when the block rewards received from Bitcoin are halved due to technological mandated limited factors instilled into Bitcoin which in turn limits the supply of Bitcoin. As the date reaches near of a halving (twice thus far historically) the cryptocurrency market cap increases, followed by a downtrend.[107] By June 2021, cryptocurrency had begun to be offered by some wealth managers in the US for 401(k)s.[108][109][110] Volatility Cryptocurrency prices are much more volatile than established financial assets such as stocks. For example, over one week in May 2022, Bitcoin lost 20% of its value and Ethereum lost 26%, while Solana and Cardano lost 41% and 35% respectively. The falls were attributed to warnings about inflation. By comparison, in the same week, the Nasdaq tech stock index fell 7.6 per cent and the FTSE 100 was 3.6 per cent down.[111] In the longer term, of the 10 leading cryptocurrencies identified by the total value of coins in circulation in January 2018, only four (Bitcoin, Ethereum, Cardano and Ripple (XRP)) were still in that position in early 2022.[112] The total value of all cryptocurrencies was $2 trillion at the end of 2021, but had halved nine months later.[113][114] The Wall Street Journal has commented that the crypto sector has become "intertwined" with the rest of the capital markets and "sensitive to the same forces that drive tech stocks and other risk assets", such as inflation forecasts.[115] Databases There are also centralized databases, outside of blockchains, that store crypto market data. Compared to the blockchain, databases perform fast as there is no verification process. Four of the most popular cryptocurrency market databases are CoinMarketCap, CoinGecko, BraveNewCoin, and Cryptocompare.[116] |

経済学 こちらもご覧ください: 暗号経済学 暗号通貨は主に銀行や政府機関の外で使用され、インターネット上で交換される。 ブロック報酬 ビットコインなどのプルーフ・オブ・ワーク暗号通貨は、マイナーにブロック報酬のインセンティブを提供している。マイナーの報酬がブロック報酬であろうと 取引手数料であろうと、ブロックチェーンの安全性には影響しないという暗黙の信念があるが、ある研究では特定の状況下ではそうではない可能性が示唆されて いる[90]。 マイナーに支払われる報酬は暗号通貨の供給を増加させる。トランザクションの検証がコストのかかるビジネスであることを確認することで、善意のノードがコ ンピューティングパワーの大半を支配している限り、ネットワークの完全性を維持することができる。検証アルゴリズムは、パブリック・ブロックチェーンを正 確に検証するのに十分なコストのかかる検証を行うために、多くの処理能力、ひいては電力を必要とする。採掘者は、ハッシュ問題を解決するチャンスを得るた めに必要な高価な機器に関連するコストを考慮しなければならないだけでなく、解決策を模索するための膨大な電力をさらに考慮しなければならない。一般的 に、ブロック報酬は電気代や設備費を上回るが、必ずしもそうとは限らない[91]。 長期的な価値ではなく、暗号通貨の現在の価値が、コストのかかる採掘活動に従事するようマイナーにインセンティブを与える報酬スキームを支えている [92]。2018年、ビットコインの設計は、効率的な現金システムと比較して1.4%の厚生損失を引き起こしたが、2%の貨幣成長を伴う現金システムで は、0.003%のわずかな厚生コストである。この非効率性の主な原因は、年間3億6,000万米ドルと推定される大きな採掘コストである。これは、ビッ トコインを支払い手段として使用する方が良いという前に、ユーザーは230%のインフレ率を持つ現金システムを喜んで受け入れるということになる。しか し、コインの生成率を最適化し、取引手数料を最小限に抑えることで、ビットコインシステムの効率を大幅に改善することができる。もう一つの潜在的な改善 は、コンセンサスプロトコルを完全に変更することによって、非効率的なマイニング活動を排除することである[93]。 取引手数料 暗号通貨の取引手数料は、主にその時点でのネットワーク容量の供給量と、より高速な取引を求める通貨保有者の需要に左右される[要出典]。通貨保有者は特 定の取引手数料を選択できるが、ネットワークエンティティは提示された手数料が高いものから低いものの順に取引を処理する[要出典]。暗号通貨取引所は優 先順位の選択肢を提示することで通貨保有者のプロセスを簡素化し、それによってどの手数料が要求された時間内に取引を処理できる可能性が高いかを判断する ことができる[要出典]。 イーサリアムの場合、取引手数料は計算の複雑さ、帯域幅の使用、ストレージの必要性によって異なり、ビットコインの取引手数料は取引サイズと取引が SegWitを使用しているかどうかによって異なる。2023年2月、イーサリアムの取引手数料の中央値は2.2845ドルに相当し[94]、ビットコイ ンのそれは0.659ドルに相当する[95]。 一部の暗号通貨は取引手数料を無料にしており、その代わりに取引の優先順位付けとスパム対策の仕組みとしてクライアントサイドのプルーフ・オブ・ワークに依存している[96][97][98]。 取引所 主な記事 暗号通貨取引所 暗号通貨取引所では、顧客が暗号通貨[99]を従来の不換紙幣などの他の資産と交換したり、異なるデジタル通貨間で取引したりすることができる。 暗号通貨のマーケットプレイスは、投資家が最適な価格で購入や取引を完了することを保証するものではない。その結果、2020年時点では、複数の市場で価格差を見つける裁定取引が可能になっている[100]。 アトミックスワップ アトミックスワップは、取引所のような信頼できる第三者機関を介さずに、ある暗号通貨を別の暗号通貨と直接交換できる仕組みである[101]。 ATM ビットコインATM ロボコインの創設者であるジョーダン・ケリーは、2014年2月20日に米国初のビットコインATMを開設した。テキサス州オースティンに設置されたキオ スクは銀行ATMに似ているが、運転免許証やパスポートなどの政府発行の身分証明書を読み取るスキャナーを備えており、利用者の身元を確認することができ る[102]。 イニシャル・コイン・オファリング イニシャル・コイン・オファリング(ICO)は、新しい暗号通貨ベンチャーの資金調達手段として物議を醸している。ICOは規制を回避する目的で新興企業 が利用することがある。しかし、米国やカナダを含む多くの法域の証券規制当局は、コインやトークンが「投資契約」(例えば、Howeyテストに基づくも の、すなわち、他人の起業家的または経営的努力に著しく基づく利益の合理的な期待による金銭の投資)である場合、それは証券であり、証券規制の対象となる と指摘している。ICOキャンペーンでは、暗号通貨の一定割合(通常は「トークン」の形)が法定通貨や他の暗号通貨(多くの場合ビットコインやイーサ)と 引き換えにプロジェクトの初期支援者に販売される[103][104][105]。 プライスウォーターハウスクーパース(PricewaterhouseCoopers)によると、イニシャル・コイン・オファリングの10大案件のうち4 件がスイスを拠点としており、非営利財団として登録されていることが多い。スイスの規制機関であるFINMAは、ICOプロジェクトに対して「バランスの 取れたアプローチ」を取り、「合法的なイノベーターが規制の状況をナビゲートし、投資家と金融システムの整合性を保護する国内法に合致した方法でプロジェ クトを立ち上げる」ことを認めると表明した。業界代表からの多くの要請に応えて、2018年に立法ICOワーキンググループが法的ガイドラインの発行を開 始した。これは、暗号通貨提供から不確実性を取り除き、持続可能なビジネス慣行を確立することを意図している[106]。 価格動向 暗号通貨の時価総額は、価格に流通コイン数を乗じて算出される。暗号通貨の時価総額は、歴史的にビットコインが時価総額の少なくとも50%を占めており、 アルトコインはビットコインとの関係で時価総額が増減している。ビットコインの価値は、ビットコイン自体のアーキテクチャ技術にコード化されたブロック チェーン報酬として知られる他の技術的制限要因の中で、主に投機によって決定される。暗号通貨の時価総額は「半減」として知られるトレンドに従っており、 これはビットコインから受け取るブロック報酬が、ビットコインに植え付けられた技術的に強制された制限要因によって半減し、ビットコインの供給が制限され ることである。半減の日付が近づくと(歴史的にこれまで2回)、暗号通貨の時価総額は増加し、その後下落トレンドが続く[107]。 2021年6月までに、暗号通貨は米国の一部のウェルス・マネージャーによって401(k)のために提供され始めていた[108][109][110]。 ボラティリティ 暗号通貨の価格は、株式のような確立された金融資産よりもはるかにボラティリティが高い。例えば、2022年5月の1週間で、ビットコインは20%、イー サリアムは26%下落し、ソラナとカルダノはそれぞれ41%と35%下落した。下落の原因はインフレに対する警告だった。比較すると、同じ週にナスダック のハイテク株指数は7.6%下落し、FTSE100は3.6%下落した[111]。 長期的には、2018年1月に流通していたコインの総額で特定された10種類の主要暗号通貨のうち、2022年初頭にもその位置にいたのは4種類(ビット コイン、イーサリアム、カルダノ、リップル(XRP))のみであった[112]。全暗号通貨の総額は2021年末には2兆ドルであったが、9ヵ月後には半 減していた。 [113][114]ウォール・ストリート・ジャーナル紙は、暗号セクターは資本市場の他の部分と「絡み合って」おり、インフレ予測など「ハイテク株や他 のリスク資産を動かすのと同じ力に敏感」になっているとコメントしている[115]。 データベース ブロックチェーン以外でも、暗号市場のデータを保存する中央集中型のデータベースが存在する。ブロックチェーンと比較すると、データベースは検証プロセス がないため高速に動作する。最も人気のある暗号通貨市場データベースは、CoinMarketCap、CoinGecko、BraveNewCoin、 Cryptocompareの4つである[116]。 |

| Social and political aspects See also: Crypto-anarchism and Cypherpunk According to Alan Feuer of The New York Times, libertarians and anarcho-capitalists were attracted to the philosophical idea behind Bitcoin. Early Bitcoin supporter Roger Ver said: "At first, almost everyone who got involved did so for philosophical reasons. We saw Bitcoin as a great idea, as a way to separate money from the state."[117] Economist Paul Krugman argues that cryptocurrencies like Bitcoin are "something of a cult" based in "paranoid fantasies" of government power.[118] David Golumbia says that the ideas influencing Bitcoin advocates emerge from right-wing extremist movements such as the Liberty Lobby and the John Birch Society and their anti-Central Bank rhetoric, or, more recently, Ron Paul and Tea Party-style libertarianism.[119] Steve Bannon, who owns a "good stake" in Bitcoin, sees cryptocurrency as a form of disruptive populism, taking control back from central authorities.[120] Bitcoin's founder, Satoshi Nakamoto, has supported the idea that cryptocurrencies go well with libertarianism. "It's very attractive to the libertarian viewpoint if we can explain it properly," Nakamoto said in 2008.[121] According to the European Central Bank, the decentralization of money offered by Bitcoin has its theoretical roots in the Austrian school of economics, especially with Friedrich von Hayek in his book Denationalisation of Money: The Argument Refined,[122] in which Hayek advocates a complete free market in the production, distribution and management of money to end the monopoly of central banks.[123] |

社会的・政治的側面 こちらも参照: 暗号アナーキズムとサイファーパンク ニューヨーク・タイムズ紙のアラン・フォイヤーによると、自由主義者や無政府資本主義者はビットコインの背後にある哲学的思想に魅了されたという。初期の ビットコイン支持者、ロジャー・ヴァーは言う: 「最初は、哲学的な理由から参加した人がほとんどでした。私たちはビットコインを、国家から貨幣を切り離す方法として、素晴らしいアイデアだと考えた」 [117]。経済学者のポール・クルーグマンは、ビットコインのような暗号通貨は、政府の権力に対する「偏執的な空想」に基づく「カルトのようなもの」だ と主張している[118]。 デイヴィッド・ゴランビアによれば、ビットコイン擁護派に影響を与えている思想は、リバティ・ロビーやジョン・バーチ・ソサエティなどの右翼過激派運動や 彼らの反中央銀行のレトリック、あるいは最近ではロン・ポールやティーパーティー・スタイルのリバタリアニズムから生まれている[119]。ビットコイン に「それなりの株」を所有しているスティーヴ・バノンは、暗号通貨を中央当局からコントロールを取り戻す破壊的ポピュリズムの一形態と見なしている [120]。 ビットコインの創始者であるサトシ・ナカモトは、暗号通貨がリバタリアニズムと相性が良いという考えを支持している。「適切に説明することができれば、リバタリアンの視点にとって非常に魅力的だ」とナカモトは2008年に語っている[121]。 欧州中央銀行によると、ビットコインが提供するマネーの分散化は、オーストリア経済学派、特にフリードリヒ・フォン・ハイエクの著書『マネーの非国有化』 に理論的なルーツがある: ハイエクは中央銀行の独占に終止符を打つため、貨幣の生産、流通、管理における完全な自由市場を提唱している[123]。 |

| Increasing regulation The rise in the popularity of cryptocurrencies and their adoption by financial institutions has led some governments to assess whether regulation is needed to protect users. The Financial Action Task Force (FATF) has defined cryptocurrency-related services as "virtual asset service providers" (VASPs) and recommended that they be regulated with the same money laundering (AML) and know your customer (KYC) requirements as financial institutions.[124] In May 2020, the Joint Working Group on interVASP Messaging Standards published "IVMS 101", a universal common language for communication of required originator and beneficiary information between VASPs. The FATF and financial regulators were informed as the data model was developed.[125] In June 2020, FATF updated its guidance to include the "Travel Rule" for cryptocurrencies, a measure which mandates that VASPs obtain, hold, and exchange information about the originators and beneficiaries of virtual asset transfers.[126] Subsequent standardized protocol specifications recommended using JSON for relaying data between VASPs and identity services. As of December 2020, the IVMS 101 data model has yet to be finalized and ratified by the three global standard setting bodies that created it.[127] The European Commission published a digital finance strategy in September 2020. This included a draft regulation on Markets in Crypto-Assets (MiCA), which aimed to provide a comprehensive regulatory framework for digital assets in the EU.[128][129] On 10 June 2021, the Basel Committee on Banking Supervision proposed that banks that held cryptocurrency assets must set aside capital to cover all potential losses. For instance, if a bank were to hold Bitcoin worth $2 billion, it would be required to set aside enough capital to cover the entire $2 billion. This is a more extreme standard than banks are usually held to when it comes to other assets. However, this is a proposal and not a regulation. The IMF is seeking a coordinated, consistent and comprehensive approach to supervising cryptocurrencies. Tobias Adrian, the IMF's financial counsellor and head of its monetary and capital markets department said in a January 2022 interview that "Agreeing global regulations is never quick. But if we start now, we can achieve the goal of maintaining financial stability while also enjoying the benefits which the underlying technological innovations bring,"[130] In May 2024, 15 years after the advent of the first blockchain, Bitcoin, the US Congress advanced a bill to the full House of Representatives to provide regulatory clarity for digital assets. The Financial Innovation and Technology for the 21st Century Act, which defines responsibilities between various US agencies, notably between the Commodity Futures Trading Commission (CFTC) for decentralized blockchains and the Securities and Exchange Commission (SEC) for blockchains that are functional but not decentralized. Stablecoins are excluded from both CFTC and SEC regulation in this bill, "except for fraud and certain activities by registered firms."[131] China In September 2017, China banned ICOs to cause abnormal return from cryptocurrency decreasing during announcement window. The liquidity changes by banning ICOs in China was temporarily negative while the liquidity effect became positive after news.[132] On 18 May 2021, China banned financial institutions and payment companies from being able to provide cryptocurrency transaction related services.[133] This led to a sharp fall in the price of the biggest proof of work cryptocurrencies. For instance, Bitcoin fell 31%, Ethereum fell 44%, Binance Coin fell 32% and Dogecoin fell 30%.[134] Proof of work mining was the next focus, with regulators in popular mining regions citing the use of electricity generated from highly polluting sources such as coal to create Bitcoin and Ethereum.[135] In September 2021, the Chinese government declared all cryptocurrency transactions of any kind illegal, completing its crackdown on cryptocurrency.[30] Cook Islands In April 2024, TVNZ's 1 News reported that the Cook Islands government was proposing legislation that would allow "recovery agents" to use various means including hacking to investigate or find cryptocurrency that may have been used for illegal means or is the "proceeds of crime." The Tainted Cryptocurrency Recovery Bill was drafted by two lawyers hired by US-based debt collection company Drumcliffe. The proposed legislation was criticised by Cook Islands Crown Law's deputy solicitor general David Greig, who described it as "flawed" and said that some provisions were "clearly unconstitutional". The Cook Islands Financial Services Development Authority described Drumcliffe's involvement as a conflict of interest.[136] Similar criticism was echoed by Auckland University of Technology cryptocurrency specialist and senior lecturer Jeff Nijsse and University of Otago political scientist Professor Robert Patman, who described it as government overreach and described it as inconsistent with international law. Since the Cook Islands is an associated state that is part of the Realm of New Zealand, Patman said that the law would have "implications for New Zealand's governance arrangements." A spokesperson for New Zealand Foreign Minister Winston Peters confirmed that New Zealand officials were discussing the legislation with their Cook Islands counterparts. Cook Islands Prime Minister Mark Brown defended the legislation as part of the territory's fight against international cybercrime.[136] El Salvador On 9 June 2021, El Salvador announced that it will adopt Bitcoin as legal tender, becoming the first country to do so.[137] India At present, India neither prohibits nor allows investment in the cryptocurrency market. In 2020, the Supreme Court of India had lifted the ban on cryptocurrency, which was imposed by the Reserve Bank of India.[138][139][140][141] Since then, an investment in cryptocurrency is considered legitimate, though there is still ambiguity about the issues regarding the extent and payment of tax on the income accrued thereupon and also its regulatory regime. But it is being contemplated that the Indian Parliament will soon pass a specific law to either ban or regulate the cryptocurrency market in India.[142] Expressing his public policy opinion on the Indian cryptocurrency market to a well-known online publication, a leading public policy lawyer and Vice President of SAARCLAW (South Asian Association for Regional Co-operation in Law) Hemant Batra has said that the "cryptocurrency market has now become very big with involvement of billions of dollars in the market hence, it is now unattainable and irreconcilable for the government to completely ban all sorts of cryptocurrency and its trading and investment".[143] He mooted regulating the cryptocurrency market rather than completely banning it. He favoured following IMF and FATF guidelines in this regard. South Africa South Africa, which has seen a large number of scams related to cryptocurrency, is said to be putting a regulatory timeline in place that will produce a regulatory framework.[144] The largest scam occurred in April 2021, where the two founders of an African-based cryptocurrency exchange called Africrypt, Raees Cajee and Ameer Cajee, disappeared with $3.8 billion worth of Bitcoin.[145] Additionally, Mirror Trading International disappeared with $170 million worth of cryptocurrency in January 2021.[145] South Korea In March 2021, South Korea implemented new legislation to strengthen their oversight of digital assets. This legislation requires all digital asset managers, providers and exchanges to be registered with the Korea Financial Intelligence Unit in order to operate in South Korea.[146] Registering with this unit requires that all exchanges are certified by the Information Security Management System and that they ensure all customers have real name bank accounts. It also requires that the CEO and board members of the exchanges have not been convicted of any crimes and that the exchange holds sufficient levels of deposit insurance to cover losses arising from hacks.[146] Switzerland Switzerland was one of the first countries to implement the FATF's Travel Rule. FINMA, the Swiss regulator, issued its own guidance to VASPs in 2019. The guidance followed the FATF's Recommendation 16, however with stricter requirements. According to FINMA's[147] requirements, VASPs need to verify the identity of the beneficiary of the transfer. Turkey On 30 April 2021, the Central Bank of the Republic of Turkey banned the use of cryptocurrencies and cryptoassets for making purchases on the grounds that the use of cryptocurrencies for such payments poses significant transaction risks.[148] United Kingdom In the United Kingdom, as of 10 January 2021, all cryptocurrency firms, such as exchanges, advisors and professionals that have either a presence, market product or provide services within the UK market must register with the Financial Conduct Authority. Additionally, on 27 June 2021, the financial watchdog demanded that Binance, the world's largest cryptocurrency exchange,[149] cease all regulated activities in the UK.[150] United States In 2021, 17 states passed laws and resolutions concerning cryptocurrency regulation.[151] The U.S. Securities and Exchange Commission (SEC) is considering what steps to take. On 8 July 2021, Senator Elizabeth Warren, part of the Senate Banking Committee, wrote to the chairman of the SEC and demanded answers on cryptocurrency regulation due to the increase in cryptocurrency exchange use and the danger this posed to consumers. On 5 August 2021, SEC Chairman Gary Gensler responded to Senator Elizabeth Warren's letter regarding cryptocurrency regulation and called for legislation focused on "crypto trading, lending and DeFi platforms," because of how vulnerable the investors could be when they traded on crypto trading platforms without a broker. He also argued that many tokens in the crypto market may be unregistered securities without required disclosures or market oversight. Additionally, Gensler did not hold back in his criticism of stablecoins. These tokens, which are pegged to the value of fiat currencies, may allow individuals to bypass important public policy goals related to traditional banking and financial systems, such as anti-money laundering, tax compliance, and sanctions.[152] On 19 October 2021, the first bitcoin-linked exchange-traded fund (ETF) from ProShares started trading on the NYSE under the ticker "BITO." ProShares CEO Michael L. Sapir said the ETF would expose Bitcoin to a wider range of investors without the hassle of setting up accounts with cryptocurrency providers. Ian Balina, the CEO of Token Metrics, stated that the approval of the "BITO" ETF by the SEC was a significant endorsement for the crypto industry because many regulators globally were not in favor of crypto as well as the hesitance to accept crypto from retail investors. This event would eventually open more opportunities for new capital and new people in this space.[153] The United States Department of the Treasury, on 20 May 2021, announced that it would require any transfer worth $10,000 or more to be reported to the Internal Revenue Service since cryptocurrency already posed a problem where illegal activity like tax evasion was facilitated broadly. This release from the IRS was a part of efforts to promote better compliance and consider more severe penalties for tax evaders.[154] On 17 February 2022, the Justice department named Eun Young Choi as the first director of a National Cryptocurrency Enforcement Team to aid in identification of and dealing with misuse of cryptocurrencies and other digital assets.[155] The Biden administration faced a dilemma as it tried to develop regulations for the cryptocurrency industry. On one hand, officials were hesitant to restrict the growing and profitable industry. On the other hand, they were committed to preventing illegal cryptocurrency transactions. To reconcile these conflicting goals, on 9 March 2022, President Biden issued an executive order.[156] Followed by the executive order, on 16 September 2022, the Comprehensive Framework for Responsible Development of Digital Assets document was released [157] to support development of cryptocurrencies and restrict their illegal use. The executive order included all digital assets, but cryptocurrencies posed both the greatest security risks and potential economic benefits. Though this might not address all of the challenges in crypto industry, it was a significant milestone in the U.S. cryptocurrency regulation history.[158] In February 2023, the Securities and Exchange Commission (SEC) ruled that cryptocurrency exchange Kraken's estimated $42 billion in staked assets globally operated as an illegal securities seller. The company agreed to a $30 million settlement with the SEC and to cease selling its staking service in the U.S. The case would impact other major crypto exchanges operating staking programs.[159] On 23 March 2023, the U.S. Securities and Exchange Commission (SEC) issued an alert to investors stating that firms offering crypto asset securities may not be complying with U.S. laws. The SEC stated that unregistered offerings of crypto asset securities may not include important information.[160] |

高まる規制 暗号通貨の人気上昇と金融機関による採用により、一部の政府は利用者保護のために規制が必要かどうかを評価するようになった。金融活動作業部会 (FATF)は、暗号通貨関連サービスを「仮想資産サービス・プロバイダー(VASP)」と定義し、金融機関と同様のマネーロンダリング(AML)要件や 顧客情報(KYC)要件で規制するよう勧告している[124]。 2020年5月、VASP間メッセージング基準に関する合同作業部会は、VASP間で要求されるオリジネーター及び受益者情報の通信のための普遍的共通言 語である「IVMS 101」を公表した。FATFと金融規制当局には、データモデルが開発される際に情報が提供された[125]。 2020 年 6 月、FATF は、VASP が仮想資産移転の発信者および受益者に関する情報を取得、 保持、および交換することを義務付ける措置である、暗号通貨の「トラベル・ルール」[126] を含むガイダンスを更新した。2020年12月現在、IVMS 101データ・モデルはまだ最終化されておらず、それを作成した3つのグローバルな標準設定機関によって批准されていない[127]。 欧州委員会は 2020 年 9 月にデジタル金融戦略を発表した。これには、EUにおけるデジタル資産の包括的な規制の枠組みを提供することを目的とした暗号資産市場(MiCA)に関する規制案が含まれていた[128][129]。 2021年6月10日、バーゼル銀行監督委員会は、暗号通貨資産を保有する銀行はすべての潜在的な損失をカバーする資本を確保しなければならないと提案し た。例えば、ある銀行が20億ドル相当のビットコインを保有する場合、20億ドル全体をカバーできるだけの資本を準備することが求められる。これは、銀行 が他の資産に関して通常求められる基準よりも極端な基準である。しかし、これは提案であり、規制ではない。 IMFが求めているのは、暗号通貨を監督するための協調的で一貫性のある包括的なアプローチである。IMFの金融参事官で金融資本市場部門の責任者である トビアス・エイドリアンは、2022年1月のインタビューで、「世界的な規制の合意は決してすぐにはできません。しかし、今から始めれば、金融の安定を維 持するという目標を達成すると同時に、根本的な技術革新がもたらす利益を享受することができる」と述べている[130]。 最初のブロックチェーンであるビットコインの登場から15年後の2024年5月、米国議会はデジタル資産に対する規制を明確にするための法案を下院本会議 に上程した。21世紀のための金融イノベーションとテクノロジー法(Financial Innovation and Technology for the 21st Century Act)」は、米国の様々な機関、特に分散型ブロックチェーンについては商品先物取引委員会(CFTC)、機能的ではあるが分散型ではないブロックチェー ンについては証券取引委員会(SEC)の間の責任を定義するものである。ステーブルコインは、「詐欺や登録業者による特定の活動を除き」、この法案では CFTCとSECの両方の規制から除外されている[131]。 中国 2017年9月、中国は、発表ウィンドウ中に暗号通貨が減少することによる異常なリターンを引き起こすICOを禁止した。中国におけるICOの禁止による流動性の変化は一時的にマイナスであったが、ニュースの後に流動性の効果はプラスになった[132]。 2021年5月18日、中国は金融機関や決済会社が暗号通貨取引関連サービスを提供することを禁止した[133]。これにより、最大のプルーフ・オブ・ ワーク暗号通貨の価格が急落した。例えば、ビットコインは31%下落し、イーサリアムは44%下落し、バイナンスコインは32%下落し、ドージコインは 30%下落した[134]。プルーフ・オブ・ワークのマイニングが次の焦点となり、人気のあるマイニング地域の規制当局は、ビットコインやイーサリアムを 作成するために石炭などの汚染度の高い資源から生成された電力を使用していることを挙げていた[135]。 2021年9月、中国政府はあらゆる種類の暗号通貨取引を違法と宣言し、暗号通貨に対する取り締まりを完了した[30]。 クック諸島 2024年4月、TVNZの1ニュースは、クック諸島政府が、違法な手段に使用された可能性のある暗号通貨や 「犯罪収益 」である暗号通貨を調査または発見するために、ハッキングを含む様々な手段を使用する 「回収エージェント 」を許可する法案を提案していると報じた。汚染された暗号通貨の回収法案は、米国を拠点とする債権回収会社ドラムクリフに雇われた2人の弁護士によって起 草された。この法案をクック諸島クラウン法のデビッド・グレイグ副事務総長は「欠陥がある」と批判し、いくつかの条項は「明らかに違憲」だと述べた。クッ ク諸島金融サービス開発局(Cook Islands Financial Services Development Authority)は、ドラムクリフの関与は利益相反であると説明した[136]。 同様の批判は、オークランド工科大学の暗号通貨専門家で上級講師のジェフ・ナイッセや、オタゴ大学の政治学者ロバート・パットマン教授も同様で、政府の行 き過ぎた行為であるとし、国際法との矛盾を指摘した。パットマン教授は、クック諸島はニュージーランド自治領の一部であるため、この法律は「ニュージーラ ンドの統治機構に影響を与える」と述べた。ニュージーランドのウィンストン・ピーターズ外相の報道官は、ニュージーランド当局者がクック諸島の担当者とこ の法律について協議していることを確認した。クック諸島のマーク・ブラウン首相は、国際的なサイバー犯罪との戦いの一環として、この法律を擁護した [136]。 エルサルバドル 2021年6月9日、エルサルバドルはビットコインを法定通貨として採用すると発表し、採用する最初の国となった[137]。 インド 現在、インドは暗号通貨市場への投資を禁止も許可もしていない。2020年、インドの最高裁判所は、インド準備銀行によって課されていた暗号通貨の禁止を 解除した[138][139][140][141]。それ以来、暗号通貨への投資は合法的なものとみなされているが、それによって発生する所得の範囲や納 税に関する問題、またその規制体制についてはまだ曖昧である。しかし、インド議会は近々、インドにおける暗号通貨市場を禁止または規制する具体的な法律を 可決する予定である。 142]著名なオンライン出版物にインドの暗号通貨市場に関する公共政策的な意見を表明した、公共政策の第一人者である弁護士でSAARCLAW(南アジ ア法地域協力協会)の副会長であるHemant Batra氏は、「暗号通貨市場は現在、数十億ドルが市場に関与する非常に大きな市場になっており、したがって、政府があらゆる種類の暗号通貨とその取引 および投資を完全に禁止することは、現在では達成不可能であり、両立不可能である」と述べている[143]。 [143]彼は暗号通貨市場を完全に禁止するのではなく、規制することを提案した。この点については、IMFとFATFのガイドラインに従うことを支持し た。 南アフリカ 暗号通貨に関連する多数の詐欺が発生している南アフリカは、規制の枠組みを生み出す規制のタイムラインを設置すると言われている[144]。 最大の詐欺は2021年4月に発生し、アフリカを拠点とするAfricryptと呼ばれる暗号通貨取引所の2人の創設者、Raees CajeeとAmeer Cajeeが38億ドル相当のビットコインを持って姿を消した[145]。 さらに、Mirror Trading Internationalは2021年1月に1億7000万ドル相当の暗号通貨を持って姿を消した[145]。 韓国 2021年3月、韓国はデジタル資産の監視を強化するための新しい法律を施行した。この法律は、すべてのデジタル資産管理者、プロバイダー、および取引所 が韓国で営業するために韓国金融情報ユニットに登録することを義務付けている[146]。このユニットに登録するには、すべての取引所が情報セキュリティ 管理システムの認定を受け、すべての顧客が実名の銀行口座を持っていることを確認する必要がある。また、取引所の最高経営責任者(CEO)と取締役が犯罪 で有罪判決を受けていないこと、取引所がハッキングから生じる損失をカバーするために十分な水準の預金保険に加入していることも義務付けられている [146]。 スイス スイスはFATFのトラベル・ルールを最初に導入した国のひとつである。スイスの規制当局であるFINMAは、2019年にVASPに対する独自のガイダ ンスを発表した。ガイダンスはFATFの勧告16に従ったものであったが、より厳しい要件が盛り込まれていた。FINMAの[147]要件によると、 VASPは送金の受取人の身元を確認する必要がある。 トルコ 2021年4月30日、トルコ共和国中央銀行は、このような支払いに暗号通貨を使用することは重大な取引リスクをもたらすという理由で、暗号通貨および暗号資産を購入に使用することを禁止した[148]。 イギリス 英国では、2021年1月10日付で、英国市場内に拠点を持ち、商品を販売したり、サービスを提供したりする取引所、アドバイザー、専門家などの暗号通貨 企業はすべて、金融行為監督機構(Financial Conduct Authority)に登録しなければならない。さらに2021年6月27日、金融監督庁は世界最大の暗号通貨取引所であるバイナンス[149]に対し、 英国におけるすべての規制対象活動の停止を要求した[150]。 米国 2021年、17の州が暗号通貨規制に関する法律や決議を可決した[151]。 米国証券取引委員会(SEC)は、どのような措置を講じるべきか検討中。2021年7月8日、上院銀行委員会の一員であるエリザベス・ウォーレン上院議員 は、SECの委員長に書簡を送り、暗号通貨取引所の利用の増加とこれが消費者にもたらす危険性から、暗号通貨規制に関する回答を要求した。2021年8月 5日、SECのゲーリー・ゲンスラー委員長は、暗号通貨規制に関するエリザベス・ウォーレン上院議員の書簡に回答し、ブローカーを介さずに暗号取引プラッ トフォームで取引を行う場合、投資家がいかに脆弱になり得るかとして、「暗号取引、貸付、DeFiプラットフォーム」に焦点を当てた法整備を求めた。ま た、暗号市場の多くのトークンは、必要な開示や市場監視のない未登録の証券である可能性があると主張した。さらに、ゲンスラーはステーブルコインへの批判 も惜しまなかった。不換紙幣の価値にペッグされているこれらのトークンは、マネーロンダリング防止、税務コンプライアンス、制裁など、伝統的な銀行や金融 システムに関連する重要な公共政策の目標を個人が回避することを可能にする可能性がある[152]。 2021年10月19日、プロシェアーズの最初のビットコイン連動型上場投資信託(ETF)が 「BITO 」というティッカーでニューヨーク証券取引所で取引を開始した。プロシェアーズのマイケル・L・サピアCEOは、このETFは暗号通貨プロバイダーに口座 を開設する手間を省き、より幅広い投資家にビットコインを公開すると述べた。Token MetricsのCEOであるIan Balina氏は、SECが「BITO」ETFを承認したことは、暗号業界にとって重要なお墨付きであると述べた。この出来事は、最終的にこの分野におけ る新しい資本と新しい人々により多くの機会を開くことになった[153]。 米国財務省は2021年5月20日、暗号通貨がすでに脱税のような違法行為を広く助長する問題を引き起こしていることから、1万ドル以上の送金はすべて内 国歳入庁に報告することを義務付けると発表した。IRSからのこのリリースは、より良いコンプライアンスを促進し、脱税者に対するより厳しい罰則を検討す る取り組みの一環であった[154]。 2022年2月17日、司法省は暗号通貨やその他のデジタル資産の悪用の特定と対処を支援するための国家暗号通貨執行チームの最初のディレクターとしてウン・ヨン・チェを指名した[155]。 バイデン政権は、暗号通貨業界に対する規制を策定しようとしてジレンマに直面した。一方では、成長し収益性の高い業界を制限することに躊躇していた。一方 では、違法な暗号通貨取引の防止に尽力していた。この相反する目標を調整するため、2022年3月9日、バイデン大統領は大統領令を発布した[156]。 大統領令に続き、2022年9月16日、暗号通貨の開発を支援し、その違法な使用を制限するため、「デジタル資産の責任ある開発のための包括的枠組み」と いう文書が発表された[157]。この大統領令にはすべてのデジタル資産が含まれていたが、暗号通貨は最大のセキュリティリスクと潜在的な経済的利益の両 方をもたらした。これは暗号業界のすべての課題に対処するものではないかもしれないが、米国の暗号通貨規制の歴史において重要なマイルストーンとなった [158]。 2023年2月、米証券取引委員会(SEC)は、暗号通貨取引所クラーケンの全世界における推定賭け資産420億ドルを違法な証券販売業者として営業して いると裁定した。同社はSECと3,000万ドルの和解金を支払い、米国でのステーキング・サービスの販売を停止することで合意した。この事件は、ステー キング・プログラムを運営する他の主要な暗号取引所にも影響を与えることになる[159]。 2023年3月23日、米国証券取引委員会(SEC)は、暗号資産証券を提供する企業が米国の法律を遵守していない可能性があるとする投資家への警告を発した。SECは、未登録の暗号資産証券の募集には重要な情報が含まれていない可能性があると述べている[160]。 |